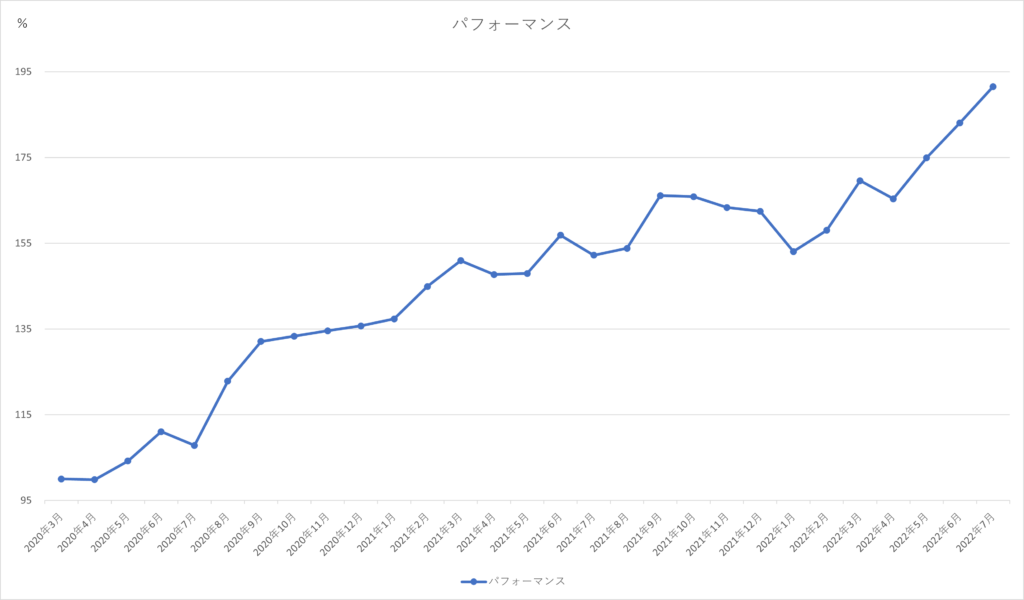

運用シミュレーション(ロスカットあり)では、年率換算で+29%以上のパフォーマンスとなっているというお話を以前しました※。

※リサーチのコラム(DX)に契約いただいた場合

※2020年4月~2022年7月に基づく

すると、ご入会をご検討のお客様から、

- リスクリワード(ペイオフレシオ)

- プロフィットファクター

- 勝率

を教えて欲しいというお問い合わせをいただきました。

今回、初めて計算したのですが、他にもご興味のある方がいらっしゃるかもしれないと思い、計算過程も含めてこのコラムで公開いたします。

計算の前提

資産運用のルール

上のグラフは、2020年4月1日から、初期の運用資産を600万円としてシミュレーションを開始したものです。

運用開始後のルールは、以下のものです。こちらに記載の、ルールと同じものです。

◆仕掛けのルール

推奨した次の寄り付きに、始値で、一つの銘柄あたり、30万円を超えない最大の単位を買う。

◆手仕舞いのルール

- 推奨時から終値で20%以上下落した場合、次の日に手仕舞う

- 銘柄の目標株価に到達した場合、その日に目標株価で手仕舞う

- 上記のどちらにも該当しない場合、推奨日から6ヶ月経過した日に全て手仕舞う

◆2021年2月初めより仕掛けのルール変更

運用資産増により、推奨した次の寄り付きに、始値で、一つの銘柄あたり、40万円を超えない最大の単位を買う。

◆2021年10月初めより仕掛けのルール変更

運用資産増により、推奨した次の寄り付きに、始値で、一つの銘柄あたり、60万円を超えない最大の単位を買う。

特記事項としては、「一つの銘柄あたり、60万円を超えない最大の単位を買う」と定めた期間については、シミュレーションの客観性を損なわないために、一単位が60万円を超える銘柄は、絶対に買わないということです。例えば、推奨時から+66%で手仕舞いとなったイーディーピーは、推奨した次の寄り付きの始値が、9,380円(938,000円必要)でしたので、シミュレーションには含まれません。残念ですが、それがルールなので仕方ありません※。

※もちろん、実際にお客様が資産運用をする場合は、お客様の相場観によって調整ください。

ルールに基づいて運用した場合のデータ

推奨~手仕舞いとなった銘柄数(2022年7月末現在):120銘柄

うち、ルールに基づいて仕掛けなかった銘柄数:18銘柄

うち、プラスで手仕舞いとなった銘柄数:68銘柄

うち、マイナスで手仕舞いとなった銘柄数:34銘柄

| 参考: 120銘柄のうち(仕掛けなかった銘柄も含む)、目標株価達成した銘柄数:58銘柄 120銘柄のうち(仕掛けなかった銘柄も含む)、損切りルール適用となった銘柄数:32銘柄 |

プラスで手仕舞いになった金額の合計(2020年4月~2022年7月):6,899,525(1)

マイナスで手仕舞いとなった金額の合計(2020年4月~2022年7月):2,022,400(2)

プラスになったトレード1回の利益額:約101,464(6,899,525 ÷ 68)

マイナスになったトレード1回の損失額:約59,482(2,022,400 ÷ 34)

2022年7月末時点の含み益:615,700(3)

2020年4月~2022年7月末時点のシミュレーション上のパフォーマンスは、約192%(11,492,825円)になるのですが、

6,000,000 + 6,899,525(1) – 2,022,400(2) + 615,700(3) = 11,492,825

の計算でも裏付けられます。

計算結果

勝率

これは皆さん、馴染みが深いですね。

プラスで手仕舞いとなった銘柄数 ÷ 仕掛けた銘柄数 × 100

で出せますので、

68 ÷ (68+34) × 100 ≓ 67%

プロフィットファクター

総利益÷総損失 で計算できます。

参考:https://www.daiwa.jp/glossary/YST2909.html

6,899,525 ÷ 2,022,400 ≓ 3.4

リスクリワード(ペイオフレシオ)

[勝ちトレードの平均利益額] ÷ [負けトレードの平均損失額] で計算できます。

参考:https://kabu.com/sp/glossary/1205660_3152.html

101,464 ÷ 59,482 ≓ 1.7

最大ドローダウン

ついでに、最大ドローダウンも計算したいと思います※。

※過去のシミュレーションデータに基づいたものであり、将来もそうなることを保証するものではありません

ドローダウンとは、資産運用において損失が発生して、資産総額が減少することを言います。それらのドローダウンの最大となった値を最大ドローダウンといいます。

上掲のグラフでも分かるとおり、2021年9月~2022年1月が最大ドローダウン期間となります。

2021年9月末の運用資産:9,967,925

2022年1月末の運用資産:9,183,625

ですから、

100 – (9,183,625 ÷ 9,967,925 × 100) ≓ 7.9%

となります。

以上、数字ばかりのコラムでしたが、ご興味がある方は参考にされてください。

投資助言営業マンのコラム

最新記事 by 投資助言営業マンのコラム (全て見る)

- 【コラム推奨実績】分析機器関連銘柄のリガク(268A)が目標株価を達成(約+36%) - 2025年12月6日

- 【コラム推奨実績】光電材料関連銘柄のデクセリアルズ(4980)が目標株価を達成(約+30%) - 2025年11月18日

- 【コラム推奨実績】半導体関連銘柄の日本電子材料(6855)が目標株価を達成(約+39%) - 2025年10月21日

- 【コラム推奨実績】半導体関連銘柄が推奨時から20%以上上昇 - 2025年9月20日

- 【コラム推奨実績】半導体・電子材料、化学品関連銘柄のレゾナック(4004)が目標株価を達成(約+39%) - 2025年9月18日