株式投資をされている方の多くは資産形成段階の方が多いので、できるだけ早く資産を増やせる銘柄を探されているように思います。

そこで人気があるのが、アップサイドが高いものです。テンバガー銘柄を取りたいと思っている方も多いのではないでしょうか。

弊社はまだ、テンバガー銘柄を推奨できたことはありませんが、トリプルバガー(3倍株)・ダブルバガー(2倍株)はいくつか推奨してきました。

「それでも凄い!」と思ってくださった方、ありがとうございます。

ところが、「3倍株達成に3年かかりました」だったらどうでしょうか?年平均66%の上昇です。半年にすると33%です。

凄いような凄くないような。それ位の上昇率の銘柄なら、ちまたにゴロゴロしているような。何か、微妙な感じになりませんか?

やはり多くの投資家の方が求めているのは、2倍株でも3倍株でも、半年で、できればより短期で上昇する銘柄だと思います。

※ちなみに、弊社の目標株価設定は、短期という場合3か月、中長期という場合6か月~1年のものが多いです。

では、短期で大幅上昇する銘柄とあまり上昇しない銘柄では何が違うのでしょうか?

ここには皆さんも一度は聞いたことがある、ボラティリティが大きく関係しています。

よりボラティリティの理解を深めてもらうために、弊社が過去に推奨した銘柄の中から半年で2倍株・3倍株を達成した銘柄と、30%ほど上昇した銘柄を比較してみたいと思います。

・三桜工業(6584) 2020年10月4日推奨 半年で160%上昇

・新晃工業(6458) 2020年07月27日推奨 半年で25%上昇

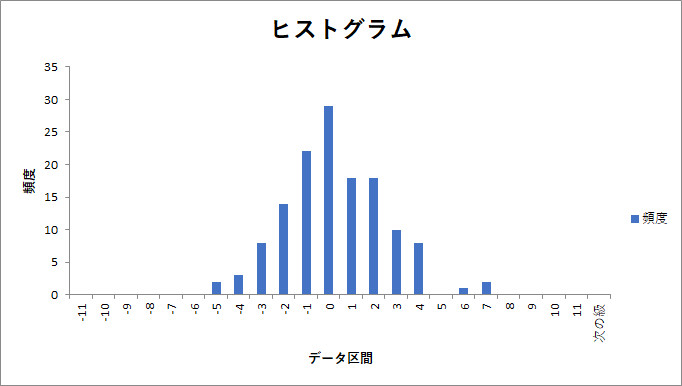

下の図は、三桜工業(6584)の株価前日比(%)の度数分布図です(ヒストグラムとも言います)。推奨前6ヶ月間(2020年4月2日~2020年10月2日)について作成しました。

ある程度長期で株価前日比(%)の度数分布図を作成すると、左右対称に近くなります(正規分布と言います)。

図には書かれていませんが、上昇・下落の最大値はそれぞれ、-9%と10.9%です。

同様に、新晃工業(6458)の度数分布図を見てみましょう。

2020年1月7日~2020年7月27日で作成しました。

上昇・下落の最大値はそれぞれ、-5.9%と6.2%でした。

視覚的にすぐにわかることは、三桜工業(6584)の上昇・下落の最大値は、新晃工業(6458)の大体1.5倍。裾野もなだらかに広がっているので、値動きも大きそうです。

実際に計算上も、株価のばらつき具合を示す「分散」は

三桜工業:11.4

新晃工業:5.1

となり、2倍以上です。

分散もしくは標準偏差(標準偏差の2乗が分散)そのものが、ボラティリティなわけですが、

三桜工業のボラティリティは、新晃工業よりも大きい

と言えます。

同時に、

投資リスクも三桜工業の方が高い

とも言えます。

数字や図が出てきて、難しく感じた方はこれだけ覚えておいてください。

ボラティリティ(リスクでも標準偏差でも分散でも)が高いと、短期間に上にも下にも大きく動きやすい

では、ボラティリティが高いと、現実問題としてどのようなことが起こるのでしょうか?

引き続き三桜工業(6584)を例にみてみましょう。

推奨後数日で、20%上昇しました。推奨日の始値で買った方はウハウハでしょう。

しかし、この株価でも、短期の目標株価は825円、中期以降となるともっと上なので、ここからでも買い推奨可能でした。

しかし・・・

この次の日の始値で買った方は、5日余りで、19%も下落しました。

こうなると、含み損に対する許容度の低い方は動揺してしまいます。さらに自己判断で損切りして、「ウェルスパスは悪徳投資顧問!」なんて思われてしまうわけですね。。苦笑

しかしその後、上昇基調を回復し、ここまで上がるんですね。

一方、新晃工業(6458)はどうでしょうか。

推奨の翌日からいきなり下げたんですね。9日下げ続けたのですが、結構下げたように見えて、-10%もいっていないのです。

次の大きな下げも、-9.3%でした。

これが、ボラティリティの差なのです。

まとめますと、

・ボラティリティが高い方が短期間で大きな値幅が取れる可能性があります。

・一方で、短期間で20%の下落も普通に起こりえます。

・従って、ちょとでも下がったら動揺したり運用資産的に含み損に関する許容度が小さい方には、ボラティリティの高い銘柄は推奨できません。

・そして、往々にして、短期・中期で株価2倍達成を目標とする銘柄は、ボラティリィが高いのです。

余談ですが、弊社は企業努力として、

・ボラティリティが低く

・できるだけ短期間で

・アップサイドの高い銘柄

※「シャープレシオが高めの銘柄」と言います。シャープレシオの話はまた別の機会に。

を推奨できるようにしていきたいのですが、なかなか。

結果的には、アップサイドが高い代わりにボラティリティも高い銘柄の推奨が多くなり、中上級者向けのリサーチのコラムへ、偏りがちになっています。

シャープレシオが高めの銘柄を掘り出せた場合には、優先的にポートフォリオのコラムで推奨していきますので、お楽しみに。

投資助言営業マンのコラム

最新記事 by 投資助言営業マンのコラム (全て見る)

- 【コラム推奨実績】コンサルティング関連銘柄のベイカレント・コンサルティング(6532)が目標株価を達成(約+37%) - 2024年7月18日

- 【コラム推奨実績】コンサルティング関連銘柄が20%以上上昇 / 中小型株へ資金シフト? - 2024年7月12日

- 【銘柄名当てクイズ】PC関連銘柄(見込みアップサイド40%) - 2024年7月6日

- 【底入れキャンペーン】本日まで - 2024年7月5日

- 【底入れキャンペーン】リサーチのコラムの新規ご契約が100円! - 2024年6月30日