2022年3月17日付けで、使い方マニュアルを改訂しました。

今回の改訂では、オミクロン株拡大に端を発する2021年11月からの下落相場を題材に、同様の相場環境急変においても堅実な資産運用を続けるためのリスクマネジメント戦略について詳しく書き加えました。

ぜひ、会員の皆さまは、時間を見つけてご一読ください。

ただ、13,000文字にも及ぶマニュアルですし、お時間が中々取れないという方も多いかと思います。

また、ウェルスパス投資顧問のコンセプトを改めてご理解いただく機会にしたいという思いもあり、このコラムで改訂の要点を書きたいと思います。

弊社の推奨銘柄の特長

改訂の理由をご理解いただくには、前提として、弊社の推奨銘柄について理解いただく必要がありますので、説明させてください。

弊社は、「まとも」な銘柄のみしか推奨いたしません。

「まとも」な銘柄の定義は、ファンダメンタルズ的な裏付けがある銘柄のことです。

裏を返せば、「まとも」では無い銘柄の定義とは、ファンダメンタルズ的な裏付けが無い銘柄のことです。例えば、市場の思惑や需給のみで急騰・急落する銘柄のことです。こういう銘柄は、推奨いたしません。

そして、なぜ弊社が「まとも」な銘柄しか推奨しないかと言えば、目標株価が算定できるからです。

弊社では、推奨銘柄には必ず、目標株価を設定することとしています。従って、目標株価が設定できない「まとも」では無い銘柄は、推奨できないのです。

目標株価とは

弊社は目標株価を基本的には、

目標株価 = 予想EPS(一株当たり利益) × 予想PER(株価収益率)

で算出しています。

例えば、予想EPSが100円で予想PERが30倍ならば、3,000円がその銘柄の目標株価となります。

予想PERは、マーケット全体のPER、業界の平均PER、そしてその銘柄固有の特徴(業界でのポジション、規模、成長性など)を加味して設定します。

このように、「まとも」な銘柄は、理論的に「この銘柄がいくらであるべきか(ここからどこまで上がるか)」という目標株価を計算できるのです。

一方、「まとも」ではない銘柄では、こうはいきません。明日の需給を占うことでしか株価を予想できず、文字通りギャンブルです。

これが、弊社が「まとも」な銘柄のみしか推奨しない理由です。

「まとも」な銘柄の弱点

しかし、「まとも」な銘柄も万能ではありません。一つ大きな弱点があります。

それは、日経平均、TOPIX、マザーズ指数と言った、市場全体の動きからの影響を免れないということです。

どういうことかと言いますと、TOPIXは、

上場企業全体の平均EPS(一株当たり利益) × 上場企業全体の平均PER(株価収益率)

で表すことが出来ます。

TOPIXが下落している場合、上場企業全体の平均EPSが変わっていないという前提であれば、上場企業全体の平均PERが下がっていることになります。またその場合、特殊な事情などが無ければ、各業界の平均PERも個別株のPERも、同様に下がっていると考えることができるということです。

こうしたことを踏まえ、「まとも」な銘柄に対する市場全体からの動きの影響を考えてみましょう。

TOPIXが2,000ポイントの時に、株価2,500円で目標株価3,000円(予想EPSが100円で予想PERが30倍)の銘柄Aを推奨したとします。

そして、TOPIXが1ヶ月後に1,800ポイントまで下落したとしましょう。

この場合、1ヶ月やそこらで上場企業全体の平均EPSが大幅に変わることはあまりないので、上場企業全体の平均PERが10%下落したと考えることができます。

この場合、銘柄Aの目標株価を算出するにあたり、使用する予想PERは、同様に10%下落した27倍とするべきです。つまり、1ヶ月後の目標株価は2,700円(100円の27倍)が妥当になってしまったのです。

現在株価も、何らかのニュースや決算報告が無い限り、指標と同様に、PERが10%下落の評価を受け、結果、株価が10%程度下げることは十分あり得ます。

これが、「まとも」な銘柄の弱点となります。

「まとも」な銘柄の弱点を克服するには?

実は、「まとも」な銘柄の弱点を克服する方法はあります。ファンドマネージャーなど投資のプロは、当たり前のように使っている方法です。

それは、デルタ(ロングもしくはショート)をゼロにするという方法です。分かりやすく言うと、指標が推奨時から全く動かないかのようにポジションをつくることです。これにより、指数に対する超過利益のみを取ることができます。

具体的に言えば、推奨銘柄を買った金額と同じ金額分、指標の先物を売る(ショートする)ということです。よく分からない方は読み飛ばしていただいて構いません。そういう手法があるんだな、位の理解で問題ありません。

こうすれば、下げ相場であっても、推奨時から目標株価分のアップサイド(%)取れる可能性が高まるのです。

今回の大暴落の考察

さて、指数と個別株の関係をご理解いただけたところで、2021年11月半ば頃からの市場について振り返ってみましょう。

2021年11月の下旬頃からオミクロン株の拡大懸念に市場が反応し、さらに、ロシアのウクライナ侵攻も重なって、指数が急落しました。

2021年11月16日~2022年2月末までの下落率を計算すると、日経平均約11%下落、TOPIX約8%下落、マザーズ指数に至っては約39%下落するに至りました。

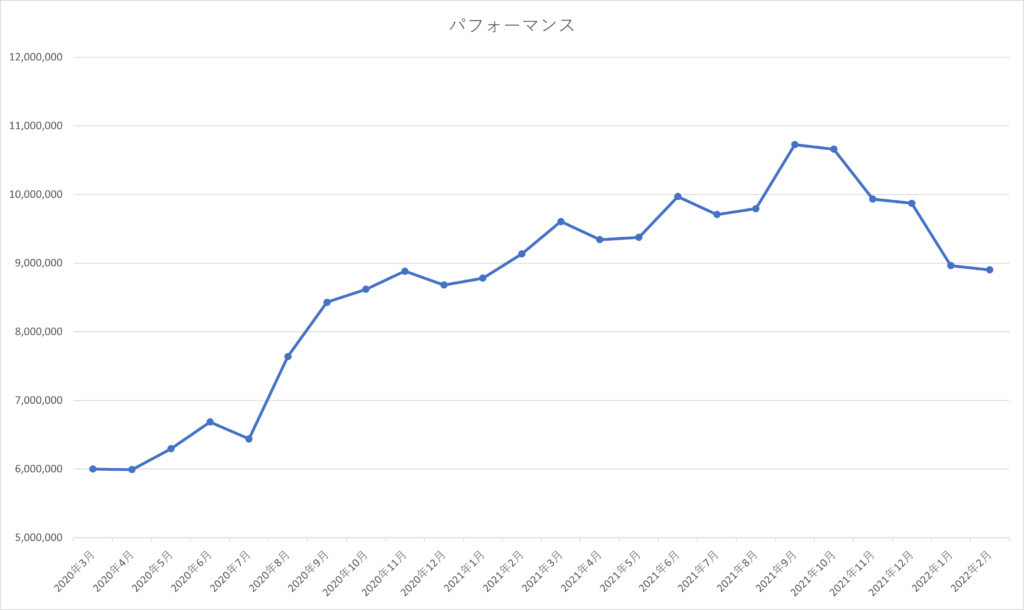

そして、残念ながら、弊社の推奨銘柄もその下落に巻き込まれたことは否定できません。トップページに掲載のポートフォリオの推移をグラフにすると以下の通りです。

弊社が推奨する銘柄は、中小型株で、その中の特に成長株となります。

そのような銘柄は、マザーズ銘柄であってもそれ以外であっても、マザーズ指数に連動しやすい値動きをします。

従って、2021年9月以降のマザーズ指数の冴えない値動きに影響を受け、パフォーマンスが出ておりません。9月~2月で言うと、17%の下落。11月~2月は、10%の下落となりました。

もちろん、11月~2月のマザーズ指数の下落率が49%であることを考えると、十分アウトパフォームしているとも言えますが、下落していることには変わりません。

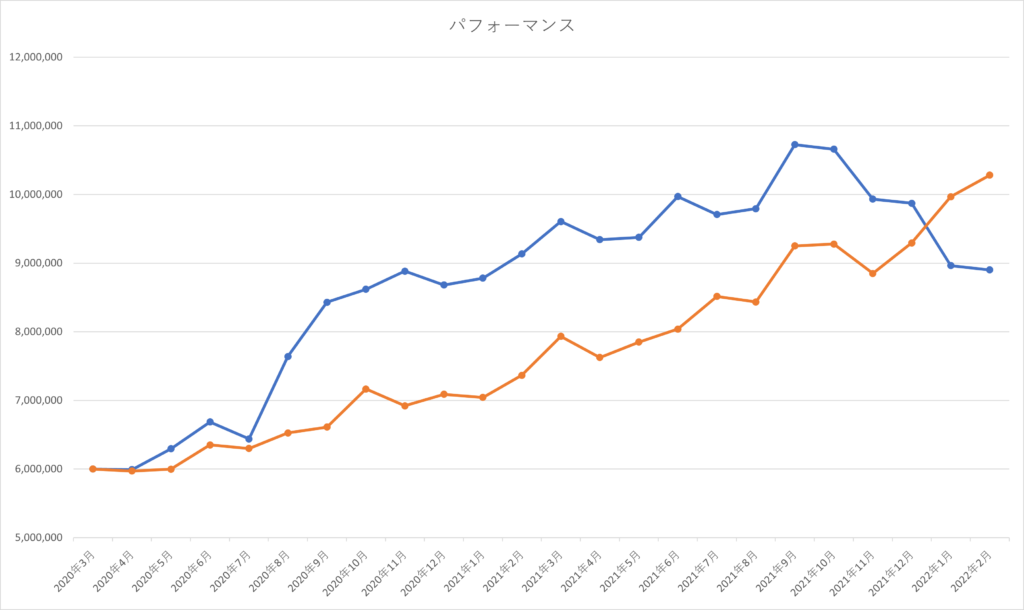

しかし、デルタをゼロにした場合は、見える景色が変わってきます。下のグラフをご覧ください。

オレンジ色の線は、マザーズETFを使って(通常は先物を使いますが、会員様でもやりやすいように検証ではETFを使いました)、デルタをゼロにした場合の資産の推移です。

つまり、単純に指数に対する超過利益のみを取りにいく戦略をとっているのですが、11月~2月の暴落相場ではむしろ資産を積み上げています。

デルタをゼロにすることにより、マザーズ指数の急騰の恩恵も受けられないというデメリットもあるのですが、4月~10月も問題無く利益を積み上げています。

要するに、

マザーズ指数が横ばいであるか、デルタをゼロにするならば、弊社の推奨銘柄を使っての資産運用は、高いパフォーマンスを出せる可能性が高い

ということです。

しかし、これを読んであなたは、「いや、指数は動くから!」と突っ込んだことでしょう。その通りです。

では、デルタをゼロにする運用を会員様へ勧めるべきでしょうか?これもナンセンスです。非常に面倒で複雑な建玉管理をする必要がでてくるからです。

そこで今回の使い方マニュアル改訂で、ロスカットルール適用での投資行動をご用意しました。

ロスカットルール適用での投資行動

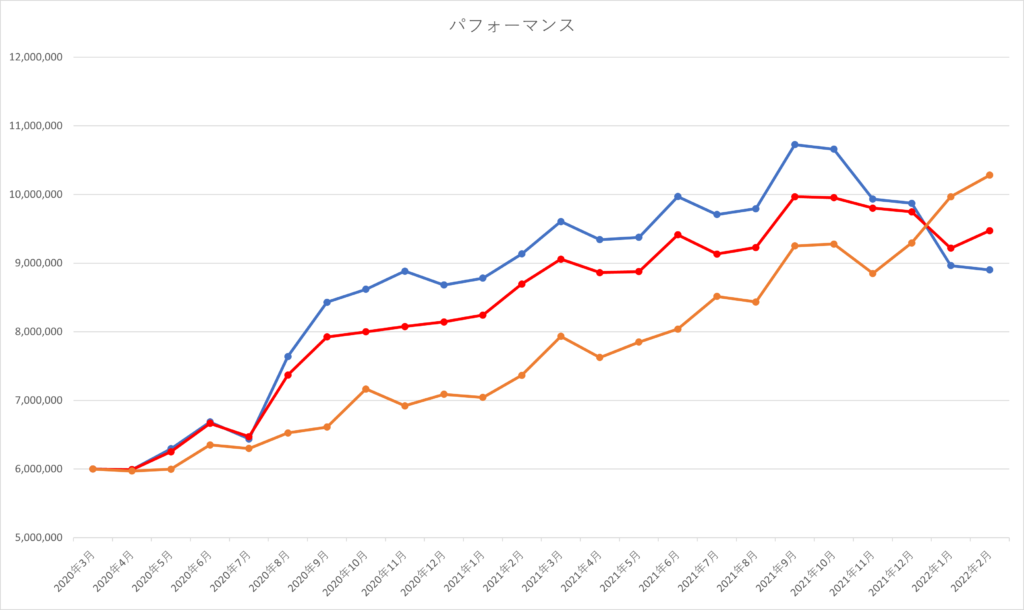

ロスカットルール適用での投資行動のパフォーマンスについては、下のグラフの赤線をご覧ください。

2月末時点で、デルタをゼロにした場合よりは劣るが、弊社が基本とする投資行動よりは、パフォーマンスが良い結果となりました。

何より、9月~2月は5%の下落、11月~2月は4%の下落と、弊社が基本とする投資行動よりも下落率が低減していることがメリットです。

弊社の投資スタイル

ただ、弊社を長くご利用いただいている会員様は、弊社の投資スタイルにおいては、ロスカットの株価というコンセプトがないことをご存知かと思います。

なぜなら、ファンダメンタルズ(と全体の相場感)の大きな変化がなければ、株価が下がったところは買いと思っているからです。

※一方、ファンダメンタルズの悪い方向への変化があれば、フォローアップ情報を提供させていただき、ロスカットをお勧めしております。

ハイタッチ助言(一般会員)の皆様にはそうした投資スタイルを推奨しているのですが、以下の3点の理由から、当コラムの会員様(コラム会員様)用に、「ロスカットルール適用での投資行動」をご用意することにいたしました。

- 一つ目は、コラム会員様へのサービスが、「いい銘柄をいいタイミングで推奨するというプロレベルの情報提供」をメインとしている性質上、ユーザーマニュアルの「反対売買のタイミング」の項で説明させていただきました通り、反対売買に関してはコラム会員様にお任せする形とさせていただいている点。

- 二つ目は、個別銘柄の追加情報の提供がない場合、まだそのアイディアは有効なのかどうかなど、特に含み損を抱える状況では不安になられる方も多いかも知れないという点。

- 三つ目は、シンプルで手間がかからないにもかかわらず、デルタをゼロにする投資手法と遜色が無いパフォーマンスが出るという検証結果を得られた点。

ロスカットルール適用での投資行動の方法

具体的なルールは以下の通りです。

1.弊社推奨銘柄を5銘柄以上(できれば20銘柄)買う

1銘柄の買う金額は、運用資産の20分の1程度に留めます(ここは、ポートフォリオを組む銘柄数に応じて変えてください)。最低売買単位がそれを超える金額となる銘柄は購入していません。

2.推奨時から20%以上下げたら手仕舞う

推奨時より終値で20%以上下落した銘柄は、次の寄り付きで全て手仕舞います。

3.目標株価に到達したら手仕舞う

弊社の推奨銘柄には、必ず目標株価を設定されています。株価が目標株価に近付きましたら、指値で反対売買を出しておけばいいと思います。(持ち株全部を売らず、少しお楽しみで残しておくなどは、お好み次第だと思います)。

4.推奨時から6ヶ月経過した銘柄は強制的に手仕舞う

推奨時から6ヶ月経過で強制的に手仕舞いします。

以上。

非常にシンプルだと思いませんか?

このルールで、高いパフォーマンスが得られるのであれば、使わない手は無いと思います。

最後に

「ファンダメンタルズ分析による株式投資とは?」という原理原則から書き始めたところ、この時点で4,000文字を超えてしまいました。全く改訂の要点では無くなってしまったことを反省しております。。

しかし、これをしっかり理解いただけると、

「なんだよ、ウェルスパス投資顧問。全然、推奨銘柄が上がんねーじゃんかよ。」

というご不満は少なくなるのでは?と期待しております。

代表挨拶にもある通り、弊社代表の渡邉は、弊社会員様を、お客様であると同時に、「投資道を究める同志」と考えております。

共感いただけるのであれば、弊社も日々研鑽を積んで参りますので、引き続きご愛顧いただければ幸いです。

投資助言営業マンのコラム

最新記事 by 投資助言営業マンのコラム (全て見る)

- 【コラム推奨実績】総合エンジニアリング関連銘柄の九電工(1959)が推奨時から20%以上上昇 - 2025年7月14日

- 【コラム推奨実績】電気部品関連銘柄の湖北工業(6524)が目標株価を達成(約+37%) - 2025年6月24日

- 【コラム推奨実績】電子機器関連銘柄の古野電気(6814)が目標株価を達成(約+44%) - 2025年6月23日

- 【コラム推奨実績】化学関連銘柄が推奨時から20%以上上昇 - 2025年6月20日

- 【コラム推奨実績】アミューズメント関連銘柄が推奨時から20%以上上昇 - 2025年6月19日